Итоги 2015 года

В 2015 году мировая экономика столкнулась с большими сложностями. Еще в начале года МВФ прогнозировал рост глобального ВВП в 3,8% при более значительном росте развивающихся экономик.

Однако реальность оказалась иной, развивающиеся экономики показали в 2015 году более слабый рост. В своем октябрьском отчете МВФ понизил прогноз с 3,8 до 3,1%.

Год оказался богатым на события. Более всего внимание участников рынков было приковано к действиям двух ведущих регуляторов — ЕЦБ и ФРС США.

ЕЦБ в 2015 году, после длительной подготовки, запустил крупномасштабную программу количественного смягчения (QE).

ФРС, напротив, весь год готовилась к ужесточению монетарной политики и в декабре 2015 года повысила на 0,25% ставку федерального фондирования.

Горячей темой, особенно в первой половине года, был греческий долговой кризис, серьезно дестабилизировавший ситуацию в еврозоне, но в итоге завершившийся достижением компромисса.

Важным событием стало присоединение юаня к корзине мировых резервных валют, что явилось признанием достижений китайской экономики.

На фоне этих событий финансовые и товарные рынки провели год очень нервно, чередуя витки роста и падения цен с явным преобладанием нисходящего тренда.

ЕЦБ: и все-таки QE

22 января ЕЦБ, наконец, объявил о запуске крупномасштабной программы количественного смягчения (QE).

В годы кризиса и после него монетарная политика ЕЦБ и ФРС существенно отличалась. ФРС резко опустила ставку до 0-0,25% еще в 2008 году и держала ее до конца 2015 года. ЕЦБ перешел к политике супернизких ставок лишь в 2014 году.

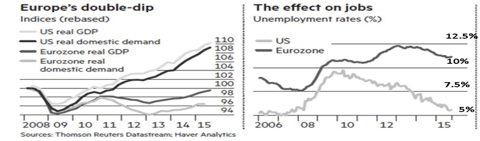

На наш взгляд, именно эти различия в монетарной политике двух ведущих Центробанков стали одной из основных причин более успешного выхода из кризиса экономики США по сравнению с экономикой еврозоны (см. рис. 1).

Рис. 1. Изменение объемов ВВП, внутреннего спроса и безработицы в США и еврозоне (Источник информации: Financial Times)

Лишь в январе 2015 года ЕЦБ объявил о запуске программы QE, в рамках которой с марта 2015 года по сентябрь 2016 года запланировал скупку государственных и корпоративных облигаций на сумму $60 млрд в месяц.

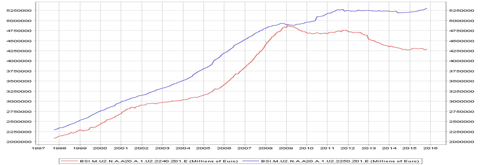

Цель программы – вернуть баланс ЕЦБ выше $3 трлн (достигнутых в 2012 году за счет LTRO, см. рис. 2), стимулируя процесс кредитования и рост инфляции к целевому уровню ЕЦБ «чуть ниже 2%».

Рис. 2. Динамика изменения активов ЕЦБ (Источник информации: Thomson Reuters)

Однако к концу года стало ясно, что ни QE, ни отрицательные депозитные ставки по избыточным резервам для банков не приносят желаемых результатов.

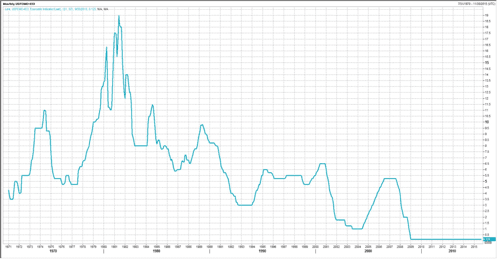

Объем кредитов, выданных в еврозоне в 2015 году, хотя и вырос впервые за три года, но незначительно. При этом объем кредитов бизнесу почти не изменился, и общий рост обеспечило кредитование домохозяйств (см. рис. 3).

Рис. 3. Динамика объемов кредитов, выданных банками еврозоны бизнесу и домохозяйствам (Источник информации: ЕЦБ)

На декабрьском заседании ЕЦБ принял решение о продлении сроков QE до марта 2017 года. Кроме того, депозитная ставка была снижена до -0,3%.

Надо отметить, что, уводя депозитную ставку на отрицательную территорию, ЕЦБ использует нестандартный и малоизученный механизм.

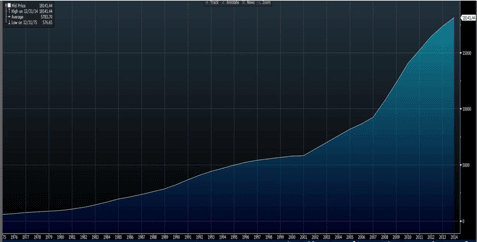

А ФРС США до сих пор платит банкам на избыточные резервы 0,25% годовых (с 16 декабря 0,5%), стерилизуя огромную избыточную ликвидность (см. рис. 4), и тем самым создает дополнительную надежность для банковской системы.

Рис. 4. Уровень избыточных резервов, хранимых в ФРС американскими банками (Источник информации: Financial Times)

По информации некоторых источников, избыточные резервы у ряда крупнейших европейских банков могут превышать €100 млрд.

Тем не менее, европейские банки пока не спешат резко наращивать объемы кредитования за счет резервов. Наверное, это правильно, так как раздача необеспеченных кредитов ведет к формированию «пузырей», что наглядно продемонстрировал финансовый кризис 2007-2009 годов.

Неторопливая ФРС

В 2014 году ФРС завершила программу QE3 и начала обсуждать вопрос о переходе к циклу роста ставок.

В 2008 году ФРС резко снизила ключевую ставку до небывалого в истории уровня 0-0,25%, на котором она оставалась целых 7 лет (см. рис. 5).

Рис. 5. Динамика ставки по резервным фондам ФРС (Источник информации: Thomson Reuters)

На декабрьском заседании ФРС подняла ставку на 0,25% до коридора 0,25-0,5%.

На наш взгляд, одна из причин откладывания цикла роста ставок – не озвучиваемая вслух проблема американского госдолга. Долг стал резко нарастать во время кризиса 2008-2009 гг. и после него, сейчас он перевалил за $18 трлн, превысив 100% ВВП (см. рис. 6).

Рис. 6. Динамика движения курса иены к доллару, годовые бары (Источник информации: Bloomberg)

Хотя задача поддержки долгового рынка официально не значится в полномочиях ФРС и не обсуждается вслух, она в последние годы становится одной из важнейших.

Поэтому можно ожидать, что ФРС будет повышать ставки менее значительно, а сам цикл сделает более продолжительным, чем обычно, и закончит его на более низких уровнях.

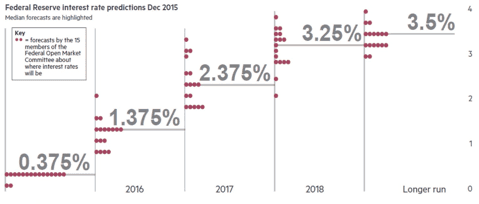

Об этом свидетельствует и среднее ожидание голосующих членов комитета ФРС по будущим уровням ставки, которое было обнародовано после заседания в декабре (см. рис. 7).

Рис. 7. Среднее ожидание будущих ставок от голосующих членов комитета ФРС (FOMC) (Источник информации: Financial Times)

Спасение Греции – долгая дорога в дюнах

Первая половина 2015 года прошла в тяжелых переговорах нового греческого правительства с «тройкой» кредиторов.

В июне конфронтация привела к прекращению переговоров и объявлению греческого референдума по условиям помощи.

12 июля А. Ципрас пошел на уступки, и даже большие, чем те, которые от него требовали до референдума.

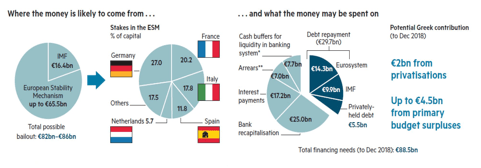

Взамен на обещание проведения жестких реформ и продолжения политики экономии Греция получила третий пакет помощи от Евросоюза и МВФ в объеме €86 млрд, рассчитанный на три года.

Основную сумму помощи предоставит Европейский стабилизационный механизм ESM (см. рис. 8), который возьмет деньги на рынке под гарантии всех 19 членов еврозоны.

Рис. 8. Источники и цели финансирования последней программы помощи Греции (Источник информации: Financial Times)

В обмен на эту помощь Греция обязалась провести пакет реформ, включая меры по либерализации рынка, налоговые и пенсионные реформы.

Сможет ли третий пакет помощи существенно ослабить греческую долговую проблему? Теоретически это возможно, если экономические процессы будет развиваться так, как это заложено в расчетах кредиторов.

Юань станет пятой мировой резервной валютой

На заседании 30 ноября совет директоров МВФ принял решение о включении в октябре 2016 года юаня в корзину международных резервных валют.

Юань станет третьей валютой в корзине по весу, сократив долю евро, а крупнейший вес в корзине сохранит доллар.

Согласно правилам МВФ, валюта при включении в корзину SDR должна удовлетворять двум критериям: играть значимую роль в международной торговле и соответствовать критерию свободного обращения.

В августе доля юаня впервые превысив долю иены в международных платежах и достигла 2,79%, юань стал четвертой в списке самых используемых валют после доллара, евро и фунта, выполнив первый критерий МВФ.

Однако второму критерию юань явно не удовлетворяет, и принятое решение стало политической уступкой Пекину.

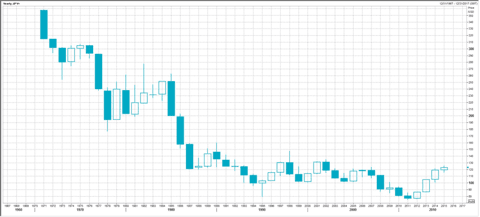

В 2015 году Китай предпринял шаги в направлении обеспечения соответствия юаня условию свободного обращения. Однако юань не был отпущен в свободное плавание, в отличие от иены, которую вынудили отпустить в свободное плавание в 1971 году, что в последующие 15 лет привело к ее почти 3-кратному подорожанию (см. рис. 9) и стало серьезным испытанием для японской экономики.

Рис. 9. Динамика курса иены к доллару (Источник информации: Thomson Reuters)

И это, наверное, то, чего больше всего боятся китайские власти в случае перехода к свободному обращению юаня.

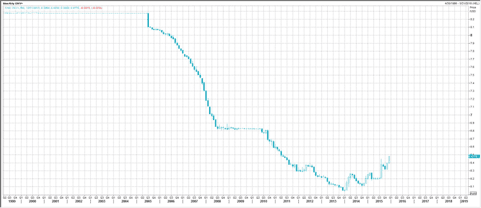

Правда, когда 11 августа Народный Банк Китая впервые перешел к «более рыночному» определению официального «справочного курса» юаня, его курс ослаб к доллару сразу на 1,86% (см. рис. 10).

Рис. 10. Динамика движения рыночного курса юаня к доллару (Источник информации: Financial Times)

Справочный курс был существенно понижен еще 12 и 13 августа на 1,62% и 1,12%, соответственно.

В сентябре и октябре юань уже окреп по отношению к доллару, а в ноябре и декабре опять начал несколько ослабляться.

Но августовское движение стало крупнейшим его ослаблением за 3 дня (и за месяц) в последние 10 лет после отмены в 2005 году привязки юаня к доллару (см. рис. 11).

Рис. 11. Динамика движения доллара к юаню (Источник информации: Thomson Reuters)

Вплоть до 2014 года юань практически только усиливался к доллару, укрепившись за 9 лет на 27%, и ЦБ Китая лишь сглаживал это процесс.

Тем не менее, объявленный 11 августа справочный курс действительно опирался на рынок, где стали преобладать тенденции к падению юаня, и курс был прижат к допустимому 2% отклонению от справочного курса.

Какова будет судьба юаня в качестве новой резервной мировой валюты, покажет время.

Мировой рынок акций

На рынке акций год начался ростом, многие ведущие индексы, включая общемировой, неоднократно обновляли в первом квартале исторические максимумы.

Однако в апреле-мае на рынке сформировалась коррекционная волна снижения, усилившаяся в августе-сентябре, что отбросило индексы на 10-30% вниз от максимумов.

В результате большая часть ведущих индексов закрыла год снижением (см. таблицу 1).

| Биржевой индекс | За 2003 - 2007 год, % | За 2008 год, % | За 2009 - 2012 год, % | За 2013 год, % | За 2014 год, % | Индекс за 2015 год | Курс за 2015 год |

|---|---|---|---|---|---|---|---|

| DJI (США) | 59 | -33,8 | 49,3 | 26,5 | 7,5 | -2,2 | 0,0 |

| S&P 500 (США) | 66,9 | -38,5 | 57,9 | 29,6 | 11,4 | -0,7 | 0,0 |

| Nasdaq Comp. (США) | 98,6 | -40,5 | 91,4 | 38,3 | 13,4 | 5,7 | 0,0 |

| GDAX (Германия) | 178,9 | -40,4 | 58,3 | 25,5 | 2,65 | 9,6 | -10,2 |

| FTSE (Англия) | 61,5 | -31 | 34,2 | 14,4 | -2,7 | -4,9 | -5,4 |

| CAC (Франция) | 83,2 | -42,7 | 13,1 | 18 | -0,5 | 8,5 | -10,2 |

| N225 (Япония) | 78,4 | -42,1 | 17,3 | 56,7 | 7,12 | 9 | -0,3 |

| MICEX (Россия) | 492,3 | -67,2 | 138,4 | 1,8 | -7,15 | 26,1 | -20 |

| SSEC (Китай) | 287,4 | -65,4 | 24,6 | -6,8 | 52,9 | 9,4 | -4,3 |

| HSI (Гонконг) | 198,4 | -48,3 | 57,5 | 2,9 | 1,3 | -7,1 | 0,05 |

| КOSPI (Корея) | 202,3 | -40,7 | 77,6 | 0,7 | -4,8 | 2,7 | -7,04 |

| TWII (Тайвань) | 91 | -46 | 67,7 | 11,8 | 8,1 | -10,4 | -3,9 |

| SENSEX (Индия) | 500,7 | -52,4 | 101,4 | 9 | 29,9 | -5,0 | -4,5 |

| BOVESPA (Бразилия) | 467,0 | -41,2 | 62,3 | -15,5 | -2,91 | -13,3 | -33,1 |

| MXX (Мексика) | 382,1 | -24,2 | 95,3 | -2,2 | 1,0 | -0,4 | -14,3 |

| Хи100(Турция) | 435,6 | -51,6 | 191,1 | -13,3 | 26,4 | -16,3 | -19,8 |

| TOP40 (Южная Африка) | 202,3 | -25,9 | 78,9 | 19,2 | 6,0 | 4,2 | -25,9 |

| MSCI WD (мировой) | 100,6 | -42,1 | 45,4 | 24,1 | 2,9 | -2,7 | |

| MSCI EM (развив,) | 326,6 | -54,5 | 86,1 | -5,0 | -4,6 | -17,0 |

Таб. 1. Результаты динамики движения ряда ведущих фондовых индексов (Источник информации: Thomson Reuters, ABLV Bank)

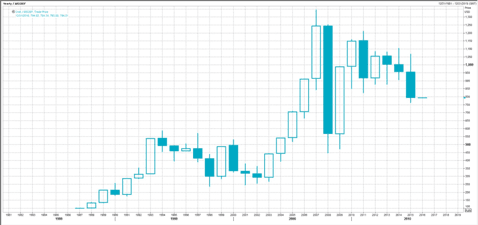

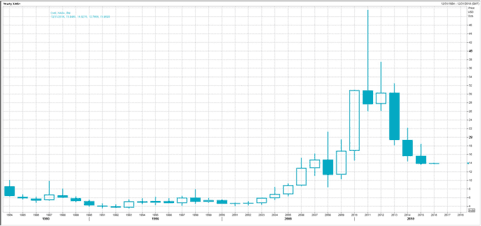

Мировой индекс акций MSCI WD завершил год падением на 2,7%. Это второй год после 2011-го, когда мировой рынок акций закрывает год снижением (см. рис. 12).

Рис. 12. Динамика движения мирового индекса MSCI WORLD, годовые бары (Источник информации: Thomson Reuters)

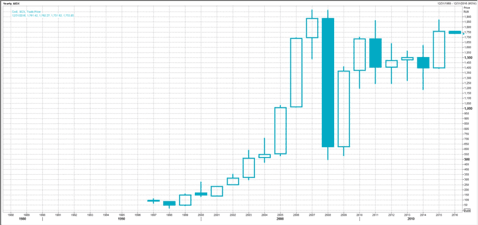

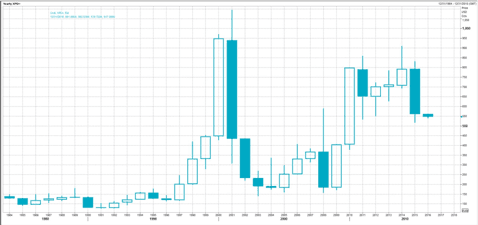

Укрепление доллара США привело к обвалу MSCI EM (индекса развивающихся рынков) на 17% (см. рис. 13).

Рис. 13. Динамика движения индекса развивающихся рынков MSCI ЕМ, годовые бары (Источник информации: Thomson Reuters)

Лучшую динамику среди отслеживаемых нами индексов в 2015 году показал российский ММВБ, выросший за год на 26% (см. рис. 14), при этом его рост в долларах составил 6%.

Рис. 13. Динамика движения индекса развивающихся рынков MSCI ЕМ, годовые бары (Источник информации: Thomson Reuters)

Наилучшую динамику среди развитых индексов в 2015 году показал немецкий DAХ, выросший на 9,6% (см. рис. 15), но его рост в долларах оказался отрицательным.

Рис. 15. Динамика движения индекса DAX, годовые бары (Источник информации: Thomson Reuters)

Много шума и волнений вызвало резкое падение китайского рынка, где индексы за июнь-август потеряли почти 50%. Тем не менее, китайский индекс SSEC смог закрыть год ростом на 9,1% (см. рис. 16).

Рис. 16. Динамика движения индекса SSEC, годовые бары (Источник информации: Thomson Reuters)

Наихудшую динамику показал турецкий XU100, рухнувший на 16,3% (см. рис. 17), потери в долларах составили более 36%.

Рис. 17. Динамика движения индекса XU100, годовые бары (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

Наступивший 2016 год обещает быть сложным для мирового рынка акций. Не исключено, что начавшаяся в 2015 году волна падения может продолжиться. Тем не менее, мы не ожидаем длительного падения и считаем, что повышательный тренд, возникший в 2009 году, по-прежнему остается в силе, а год в целом закроется ростом.

При этом, возможно, более существенный вклад в рост мирового индекса внесут развивающиеся рынки – за счет замедления темпов падения их валют к доллару.

Российский рынок по-прежнему остается привлекательным в долгосрочной перспективе, однако активные покупки лучше начинать после остановки падения цен на нефть.

На развитых рынках мы отдаем предпочтение европейским акциям по сравнению с американскими.

На 2016 год основной остается стратегия «держать» портфель, составленный в 2011-2013 годах из «крепких» компаний с низким Р/Е и высокими dividend yeld, с увеличением экспозиции при падении цен на 10-15%.

Мировой рынок облигаций

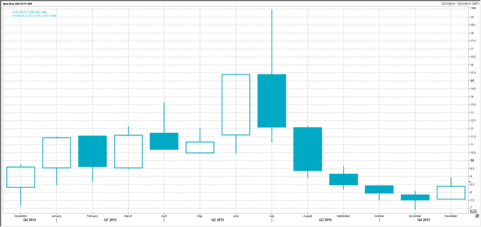

На рынке облигаций 2015 год также был волатильным, особенно в отношении гособлигаций еврозоны.

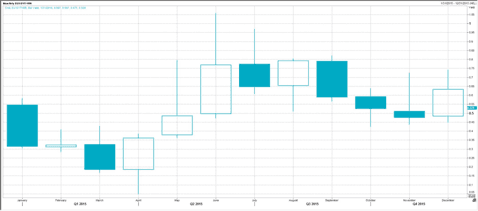

Доходность по немецкой «10-летке» к середине апреля опустилась до 0%, а затем к середине июня взлетела выше 1%. Бумага закрыла год небольшим падением с ростом доходности с 0,5 до 0,6% (см. рис. 18).

Рис. 18. Изменение доходности 10-летних гособлигаций Германии, по месяцам (Источник информации: Thomson Reuters)

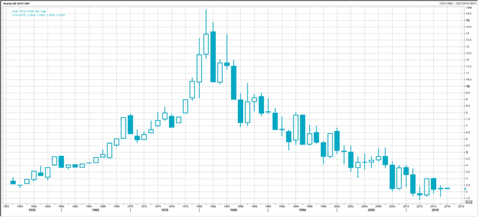

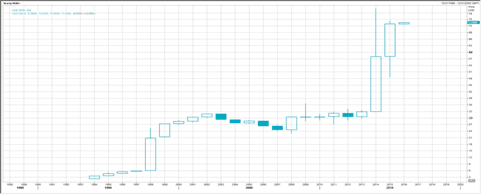

По Treasuries также наблюдалась волатильность. В итоге цена «10-летки» потеряла порядка 1% с ростом доходности с 2,2 до 2,3% (см. рис. 19).

Рис. 19. Динамика доходности 10-летних Treasuries, по годам (Источник информации: Thomson Reuters)

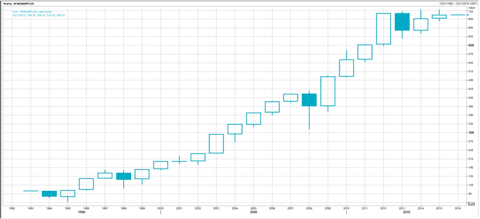

Индекс EMBI+ (гособлигации развивающихся рынков) показал за год рост на 1,8%, но его спред к Treasuries расширился с 3,9 до 4,1%, так как облигации упали больше, чем Treasuries (см. рис. 20, 21).

Рис. 20. Динамика движения индекса EMBI+, годовые бары (Источник информации: Thomson Reuters)

Рис. 21. Динамика движения спрэда индекса EMBI+, годовые линии (Источник информации: Thomson Reuters)

В сегменте PIIGS все бумаги, за исключением греческих, показали за год небольшой рост цен.

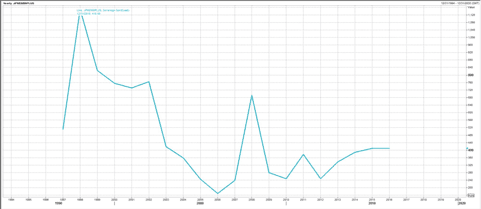

Греческие бумаги первые полгода провели в крайне волатильных торгах с резким падением цен и ростом доходности по «10-летке» до 20%!

Однако по завершении переговоров по долговой проблеме греческие бумаги показали рост и 10-летние облигации закрыли год 18% ростом с падением доходности с 9,6 до 8,4% (см. рис. 22).

Рис. 22. Динамика движения цен на 10-летние греческие облигации, месячные бары (Источник информации: Thomson Reuters)

Мировой валютный рынок

На валютном рынке 2015-й стал годом мощного роста доллара к другим валютам (см. таблицу 2).

Изменение к USD

| Индекс | Валюта индекса | за 2013 год | за 2014 год | за 2015 |

|---|---|---|---|---|

| DJI (США) | USD | 0.00 | 0.00 | 0.00 |

| S&P 500 (США) | USD | 0.00 | 0.00 | 0.00 |

| Nasdaq Comp. (США) | USD | 0.00 | 0.00 | 0.00 |

| GDAX (Германия) | EUR | 4.49 | -12.25 | -10.20 |

| FTSE (Великобритания) | GBP | 1.99 | -5.95 | -5.44 |

| CAC (Франция) | EUR | 4.49 | -12.25 | -10.20 |

| N225(Япония) | JPY | -17.71 | -12.14 | -0.34 |

| MICEX (Россия) | RUB | -7.10 | -43.52 | -20.09 |

| SSEC (Китай) | CNY | 3.02 | -2.52 | -4.33 |

| HSI (Гонконг) | HKD | -0.04 | 0.00 | 0.05 |

| №OSPI (Корея) | KRW | 1.04 | -3.68 | -7.04 |

| TWII (Тайвань) | TWD | -2.61 | -5.65 | -3.94 |

| SENSEX (Индия) | INR | -11.42 | -2.13 | -4.55 |

| BOVESPA (Бразилия) | BRL | -13.29 | -10.87 | -33.08 |

| МХХ (Мексика) | MXN | -1.31 | -11.21 | -14.33 |

| ^100(Турция) | TRY | -17.02 | -8.04 | -19.85 |

| TOP40 (Южная Африка) | ZAR | -19.42 | -8.92 | -25.38 |

Таб. 2. Таблица динамики движения валют, отслеживаемых нами фондовых рынков (Источник информации: Thomson Reuters, ABLV Bank)

Рубль в 2015 году упал на 20,1% (у бразильского реала -33,1%). Вместе с падением на 43,5% в 2014 году (см. рис. 23) он остается валютой, наиболее пострадавшей от падения цен на нефть.

Рис. 23. Динамика движения доллара к рублю, по годам (Источник информации: Thomson Reuters)

Доллар показал хороший рост и к ведущим развитым валютам, вследствие чего долларовый индекс вырос за год на 9,26% после роста на 12,8% в 2014 году (см. рис. 24).

Рис. 24. Динамика движения долларового индекса, по годам (Источник информации: Thomson Reuters)

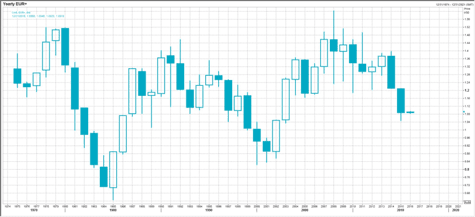

Что касается евро, то он упал за год к доллару на 10,2% вслед за падением на 12,3% в 2014 году (см. рис. 25).

Рис. 25. Динамика движения евро к доллару, по годам (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

Наш основной сценарий на рынке евро/доллар остается неименным. Согласно этому сценарию, евро к доллару опустится к уровням вблизи паритета (1 EUR/USD) – возможно, уже в первой половине 2016 года.

Более того, сила тренда последних лет может свидетельствовать о том, что он продолжится и к более низким уровням, в том числе ниже минимума 2000 года (0,8225 EUR/USD).

Золото

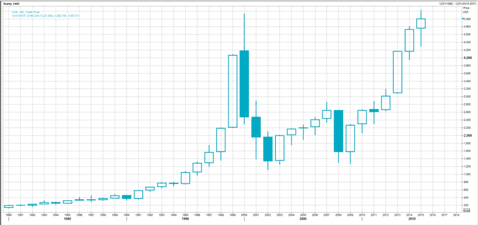

Золото провело 2015 год с тенденцией к понижению, цена унции потеряла за год 10,6%, опустившись к уровню $1 062 (см. рис. 26).

Рис. 26. Динамика движения цен на золото, по годам (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

По золоту произошла смена тренда роста 2005-2011 гг. трендом падения. Это с большой вероятностью может привести цены к уровням в $1 000 за унцию и ниже.

Однако вслед за этим падением мы ожидаем формирования нового, более «плавного» многолетнего тренда роста.

Соответственно, есть основания открывать по золоту длинные позиции, начиная ниже уровня $1 000 за унцию, наращивая их при более существенном падении цен.

Серебро

Серебро в 2015 году показало падение цены, сравнимое с золотом – на 11,6 %, и цена унции упала ниже $14 (см. рис. 27).

Рис. 27. Динамика движения цен на серебро, по годам (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

На рынке серебра «пузырь» 2009-2011 гг. лопнул и продолжил сдуваться в 2012-2015 гг.

Однако мы считаем, что с большой вероятностью в зоне $12-14 будет сформирована база для нового, более «плавного» долгосрочного тренда роста.

Поэтому есть основания в указанной зоне открывать длинные позиции по серебру в расчете на 3-4-кратный рост цен в течение последующих 3-5 лет.

Другой идеей может быть покупка серебра при падении цен на золото ниже $1 000 за унцию, так как при последующем формировании тренда на рост серебро имеет больший потенциал.

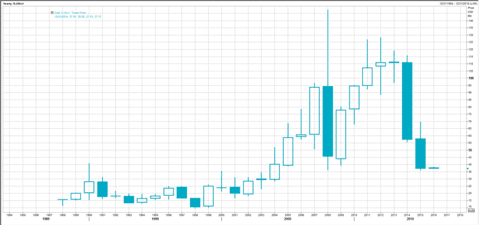

Платина

Платина в 2015 году показала существенно большее падение, чем золото – на 26,5%, и цена унции снизилась до $894 (см. рис. 28), сформировав отрицательный спред к золоту в $168, хотя исторически платина всегда торговалась выше золота.

Рис. 28. Динамика движения цен на платину, по годам (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

В 2003 году цена платины оторвалась от цены золота и за 6 лет взлетела почти на 300%, а затем в 2008 году рухнула на 65% (т. е. почти втрое).

После 2008 года корреляция между рынками платины и золота на время возобновилась, но потом началась «игра в спред».

Соответственно, при падении цены золота ниже $1 000 за унцию целесообразно открывать длинные позиции по платине, ожидая большего ее роста ввиду большего падения (обратной игры на спреде).

Палладий

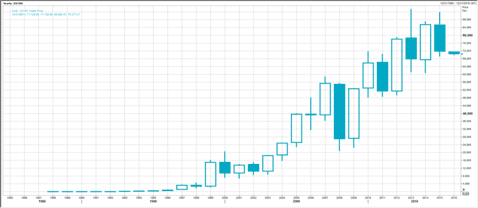

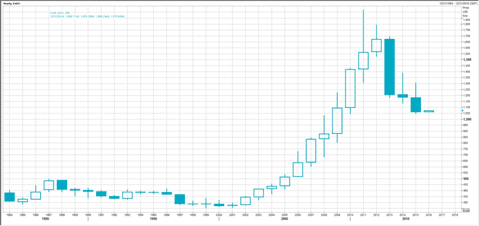

Палладий, в предыдущие годы показывавший лучшую динамику среди драгметаллов, в 2015 году испытал наибольшее падение цены – на 29,5%, и цена его унции упала до уровня $562 (см. рис. 29).

Рис. 29. Динамика движения цен на палладий, по годам (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

Рынок палладия пережил свой «пузырь» в 1997-2001 гг., когда цена унции выросла более чем в 6 раз (на 500%), преодолев рубеж в $1 000, а затем в 2001-2003 годах упала более чем в 5 раз. На этом рынке с 2009 года зародился новый, более умеренный тренд роста.

Однако в 2014 году, после достижения уровня $900 за унцию, этот тренд на фоне общего падения цен на драгметаллы сменился трендом на понижение, который может привести цены ниже уровня $400 за унцию.

Нефть

На рынке нефти 2015 год стал уже вторым подряд годом падения цен, и цена барреля марки Brent упала за год на 35% (-48,3% в 2014 году) – с $57 до $37, а марки WTI на 30,5% (-45,9% в 2014) – с $53 до $37 (см. рис. 30).

При этом спред цен на ведущие марки, некогда доходивший до +$28 в пользу Brent и в начале 2015 года составлявший +$4, к концу года обнулился (и даже становился позитивным уже в пользу WTI).

Рис. 30. Динамика движения цен на нефть марки Brent, по годам (Источник информации: Thomson Reuters)

Наша оценка дальнейших сценариев

С учетом силы текущего понижательного тренда, цена Brent может опуститься и ниже $30 за баррель.

Однако столь сильные тренды, как правило, не приводят к стабилизации цен на достигнутых уровнях и сменяются трендами в обратном направлении, как это было в 1997-1998 и 2008-2009 гг.

И хотя вероятность стабилизации цен на низких уровнях существует, более реалистичным представляется сценарий возвращения цен в 2016-2017 годах выше уровней в $50-60 за баррель с последующим формированием нового тренда на более существенный рост цен.

Информация об обзоре

Данный обзор предназначен для применения исключительно в информационных целях и не должен расцениваться как инвестиционное исследование, консультация по инвестициям или инвестиционная рекомендация.

Приведенная в данном обзоре информация взята из источников, считающихся надежными, однако компания URVISTA или ее сотрудники не несут ответственности за полноту и точность указанной информации.

Компания URVISTA или ее сотрудники не несет ответственности за убытки, которые могут образоваться в результате использования данного обзора в инвестиционных целях.

Компания URVISTA не будет сообщать о возникших изменениях, касающихся ситуации и мнения, указанных в обзоре.