130 ведущих банков европейской зоны с 4 ноября 2014 года перешли под прямой контроль Европейского Центрального Банка, и в Евросоюзе заработал новый механизм, получивший название Банковского союза. Такое стало возможным в результате двухлетней кропотливой работы монетарных и политических властей ЕС. Это крупнейший шаг в интеграции финансовых систем европейских стран после введения единой европейской валюты.

Основной целью созданного союза является недопущение в Европе крупных банковских кризисов и ситуаций, когда деньги налогоплательщиков идут на спасение банков. Союз опирается на три единых механизма: единый механизм надзора за банками, единый механизм решения банковских проблем и общую систему защиты вкладов. Присоединение к банковскому союзу обязательно для всех стран, вступивших в зону евро. Страны ЕС, не входящие в валютный союз, могут присоединиться к Банковскому союзу на добровольной основе (правда, нарушитель спокойствия в ЕС – Великобритания – уже на первых этапах создания союза заявила, что присоединяться к нему не будет).

На «полную мощность» союз заработает с января 2016, когда будут гармонизированы национальные системы гарантий вкладов и заработает единый механизм спасения банков. Для последнего будет создан специальный фонд, в котором в течение 8 лет из взносов банков будут накоплены €55 млрд. для оказания помощи и спасения проблемных банков.

Началу работы союза предшествовал почти год тестирования показателей 130 ведущих европейских банков (из 6000 в еврозоне и 8000 в ЕС), которые переходят под прямую юрисдикцию ЕЦБ. В этот список попали банки с активами более €30 млрд. или банки, на долю которых приходится от 20% ВВП, или банки, входящие в тройку крупнейших в данной стране.

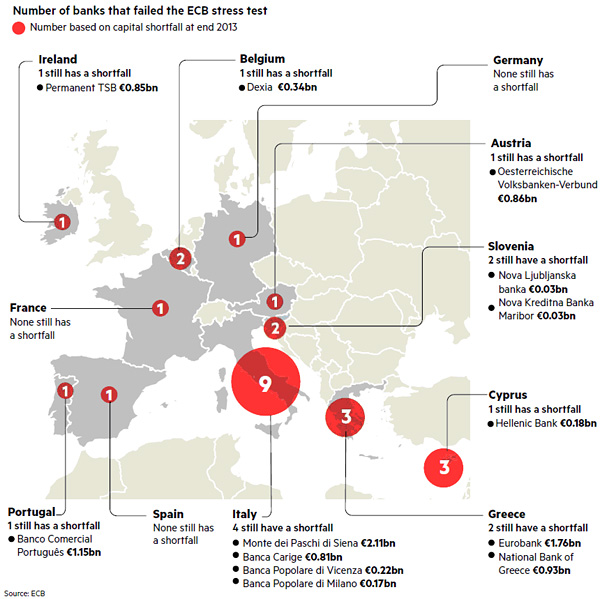

Тест по заданию ЕЦБ проводили 6 тысяч аудиторов и контролеров. На этот раз аудиторы более строго подошли к проверке банков в сравнении со стресс-тестами, проводимыми ЕЦБ ранее. Они не стали полагаться на цифры, которые им предоставили банки, и собственноручно проверяли надежность капитала и активов банков. Надежность банков проверялась на случай ухудшения макроэкономической ситуации по 6 различным сценариям. В том числе 4 из них базировались на ситуации, сходной с той, которая возникла в течение предыдущих кризисов: азиатского 1997-1998 годов, рецессии 2001-2002, мирового финансового кризиса 2007-2009 и долгового кризиса в еврозоне 2010-2012 годов. Оценивалось состояние банков на конец 2013 года и способность банков с такими показателями пережить кризис в случае его наступления в ближайшие три года. Несмотря на то, что крупнейшие банки Европы в последние годы активно работали над повышением своей надежности, 25 из 130 банков тест провалили. И, хотя 12 из них смогли нарастить к ноябрю 2014 года капитал до требуемых уровней, 13 из них все еще остаются в зоне риска (см. рис. 1).

Рис. 1. Распределение банков, не прошедших стресс-тест ЕЦБ, по странам. (Источник: Financial Times)

Банки Италии оказались самыми проблемными. Здесь тест не прошли девять крупных банков, однако к ноябрю пять из них успели нарастить свой капитал. По многим макроэкономическим показателям Италия в последнее время остается аутсайдером еврозоны (включая госдолг и темпы роста экономики). Такое положение дел в экономике страны может создать в будущем серьезные проблемы для Евросоюза.

В Германии, что показательно, из 24 крупнейших банков страны только один не прошел тест - Münchener Hypothekenbank, но и тот к началу ноября нарастил требуемый капитал. В Латвии успешно прошли тест все три самых крупных банка, в том числе и ABLV Bank, являющийся единственным в Балтии частным банком с национальным капиталом, попавшим под прямой надзор Европейского центрального банка.

Результаты проведенного стресс-теста, конечно, не являются «индульгенцией» для прошедших его банков на случай новых кризисов. Но это, без сомнения, своего рода знак качества, который говорит о надежности банков. А надежность всей банковской системы европейской зоны и Евросоюза в целом, несомненно, повысит созданный Банковский союз.

Надежность латвийской банковской системы значительно увеличится, находясь в этом союзе. Кроме того, нахождение латвийской банковской отрасли в этом союзе и под юрисдикцией ЕЦБ значительно снижает возможность нового банковского кризиса в Латвии, подобно кризису 2008 года, включая и ситуацию с деньгами налогоплательщиков, когда их используют для спасения местных банков.